在上一期《什么是期权 Stock option》中提到,期权的生命周期中有三个重要的时间节点:vesting,exercise 和 trade。

如果你希望有一天能购买和出售你的股票,那么第一步就是接受期权授予协议 (Stock option grants) 。 接受该协议不会产生任何费用,你也没有义务必须要行权。你只有接受授予协议,才能在未来有行权的机会。

记住,期权不是实际的股票——它们只是约定你以固定价格购买一定数量的公司股票的权利,这个价格通常称为 strike price 或 exercise price。期权在 vesting 之后,你就可以随时行权了,但是仅限于你仍然在职的情况。当你离职了,通常你有一个很短的时间窗口来决定是否要行权。

期权行权,就意味着你以约定价格购买发行人的普通股。这时,你的行权策略就显得尤为重要,因为行权可能会对你的税务产生非常真实且巨大的影响。

Strike prices

Strike prices 在期权授予的时候就已经确定,那么这个价格是怎么定的呢,通常这个价格等于授予期权当天公司股票的 FMV。FMV,市场公允价格(fair market value),一般是在公司尚未上市的时候董事会投票通过的公司的股价估值,通过 409A 报告披露。

收益

期权的收益主要根据 strike prices 和 FMV,不同价格对于我们期权的成本和收益以及如何交税极为重要。

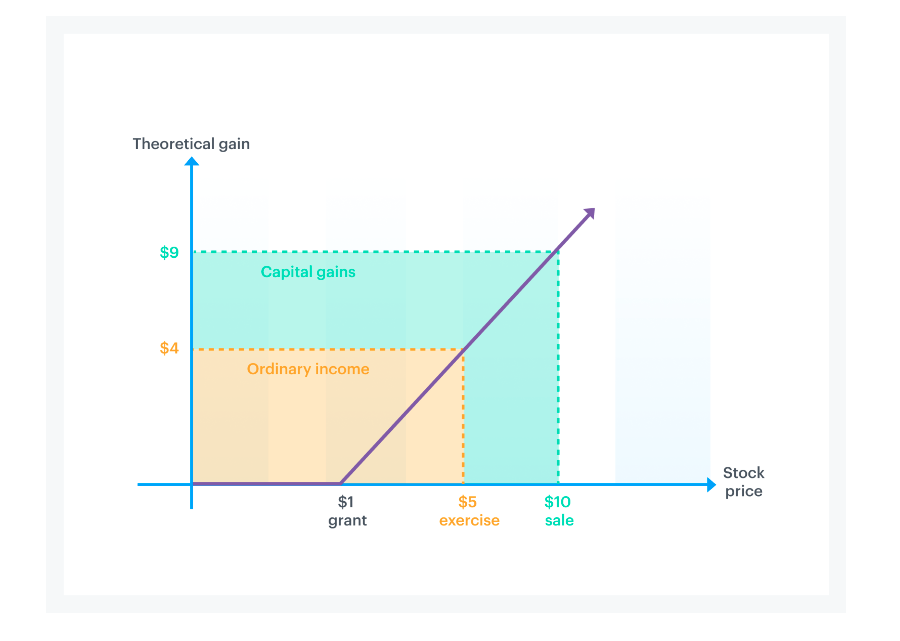

如果 FMV 等于或者低于我们的行权价格,那么行权就没有任何意义。随着公司发展和融资,一般来说 FMV 会增加。如果 FMV 高于我们的行权价格的时候,这中间的差距就叫做 spread,以上图为例,假设你的行权价格是 $1,而 FMV 涨到了 $5,你行权了 100 股,那么你的收益就是 ($5-$1)*100 = $400,这时全部收益将会被按照正常收入计税(income tax)。

购买期权之后你不一定会马上出售,从行权到出售之间的市场价格差是资本利得(Capital Gains),这一部分会按照资本利得计税。在美国,各州的资本利得税不同,并且还要分短期和长期,所以你的持有时间也影响税务。而在加拿大,Capital gains tax 为 50%。假设卖出时股价为 $10,那么你每股收益则是 $10-$5=$5,再假设资本利得税是 20%,那么 100 股的收益需要纳税的部分就是 ($5$100)0.2=$100,这 $100 将会被加到 income 进行计税。

行权策略

以 NSO 为例

从上面的例子可以看出,如果最后 strike price 和 sale price 不变,那么行权时的 FMV 就很关键了。期权行权时的收益全部计入收入计税,而卖出时只有部分收益计入收入计税。

NSO 的最佳行权策略是在 FMV 靠近 strike price 的时候行权,以避免缴纳收入税。同时,可以持有 NSO 超过一年以获得长期资本利得税的优惠税率。

References

- Equity 101 Part 2: Stock option strike prices

- 期权税务研究